Assurance vie : rendement, frais, supports...

Même si l'assurance-vie reste plus que jamais le placement préféré des Français, il est difficile pour les particuliers de s'y retrouver dans la jungle des contrats : taux, frais, supports, etc. Tant et si bien que le rendement du fonds en euros est devenu le critère numéro un de sélection de son contrat. Pourtant, il y a beaucoup d'autres critères à regarder. Et plus que le rendement, ce sont ces critères qui vont faire la différence...

Les rendements des fonds en euros en baisse

Avec une performance moyenne de 1,3%* en 2020 (source FFA), le fonds en euros du contrat d'assurance-vie est l'un des meilleurs placements sans risque du marché. D'autant qu'il existe plusieurs centaines de fonds en euros disponibles pour les particuliers dont de nombreux surperforment le marché avec des taux 2020 de près de 2%.

Les investisseurs en recherche de bons rendements sans risque ont donc beaucoup de choix ? Pas vraiment, car les solutions sont souvent limitées par deux facteurs :

- Beaucoup de fonds de qualité ne sont disponibles que pour des versements comprenant une part minimum en unités de compte, qui présentent un risque de perte en capital. Par exemple, le fonds Suravenir Opportunités, l'un des meilleurs fonds en euros du marché avec un taux de 2,00%* en 2020, n’est normalement accessible que pour des versements qui comprennent au moins 50% d’unités de compte.

- Beaucoup de contrats prennent des frais de versement. Avec des frais de versements, votre investissement subit un retard dès le départ. Par exemple, pour un contrat avec des frais d'entrée de 3% et un taux de 2%, il faudrait 6 ans à 2% pour que l’investissement soit plus performant qu’un fonds en euros sans frais d’entrée qui rapporterait 1,4% tous les ans. 6 ans, c’est très long, et il n’y a aucune garantie que votre fonds fasse 0,75 point de plus que le marché, chaque année, dans les années à venir…

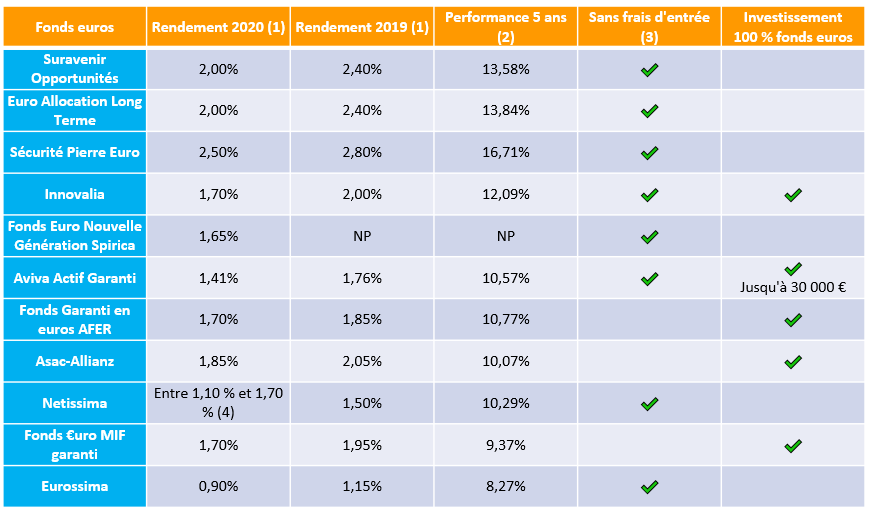

Quels sont les meilleurs fonds euros du marché ? Pour établir notre classement, nous avons pris en compte les rendements de 2020* mais également la performance sur 5 ans, ainsi que les éventuels frais d’entrée. Enfin, nous avons également tenu compte de la possibilité d’investir à 100% en fonds euros et, si ce n’est pas le cas, de la part d’UC** exigée par l’assureur.

La plupart de ces fonds en euros sont disponibles au sein de contrats distribués par meilleurtaux Placement.

>> Je reçois une information sur les contrats d'assurance-vie avec les meilleurs fonds euros du marché

Quand les frais refroidissent la performance

Les frais sur versements, appelés aussi frais « commerciaux » ou « d'entrée », sont prélevés sur chaque nouveau versement du souscripteur. Ils servent généralement à rémunérer le distributeur, également appelé « apporteur d’affaires » ou « intermédiaire en assurance » : le courtier, le banquier, ou le conseiller qui vous fait ouvrir le contrat et vous incite à faire des versements. Ils dépendent donc du distributeur et servent à rémunérer son conseil.

Le montant des frais d’entrée est très variable d’un contrat à l’autre.

Il dépend tout d’abord du type de contrat. Sur un contrat bancaire, les frais d'entrée peuvent monter à 3% voire 5%. Il est cependant possible de négocier ces frais avec le distributeur : selon le montant versé, l’encours détenu chez lui ou encore l’historique que vous avez avec lui, votre intermédiaire peut vous concéder une ristourne. Cependant, il ne peut généralement pas baisser en dessous d’un certain seuil fixé par l’assureur.

Par contre, on trouve également des contrats sans frais d’entrée, notamment chez les courtiers en ligne.

Payer 2, 3 voire 5% de frais à chaque versement est bien entendu très pénalisant, surtout pour les avoirs placés sur le fonds en euros, avec la baisse des rendements. Il y a plusieurs années, lorsque le rendement du fonds euros était à 3 ou 4%, il suffisait d’une seule année pour rembourser les frais d’entrée. Aujourd’hui avec des taux autour de 1%, il faut 3 ans, voire plus, pour rembourser les frais d’entrée et pour que le contrat en euros commence donc à vous faire gagner de l’argent...

Exemple concret

Monsieur Pigment verse 10 000 € dans un contrat d’assurance-vie avec 3% de frais d’entrée. Il choisit une répartition de fonds plutôt prudente (50% fonds euros et 50% unités de compte) qui lui apporte au bout de 20 ans une performance annuelle de 3,5%* (nets de frais de gestion).

Madame Tubot verse également 10 000 € dans un contrat d’assurance-vie sans frais d’entrée et choisit la même répartition qui lui apporte également une performance annuelle de 3,5%* (nets de frais de gestion) au bout de 20 ans.

Au bout de 20 ans, Monsieur Pigment détient un capital de 19 300 € alors que Madame Tubot a quant à elle 19 895 €, soit 595 € de plus. Monsieur Pigment a donc payé 5,95% de frais en plus sur 20 ans pour un contrat avec des frais d’entrée de 3%.

Pourquoi 5,95% et non 3% ? Car les 3% économisés la première année vont produire des intérêts (3,5% par an), ce qui augmente la performance du contrat et donc l’économie de frais. Au bout de 20 ans, au rythme de 3,5% par an, les frais ont pratiquement doublé !

Outre les frais d'entrée, l'investisseur prendra garde à ne pas payer de frais de gestion annuels trop élevés (0,8% maximum) ainsi que d'échapper aux frais d'arbitrage (frais qui s'appliquent lorsque l'épargnant réoriente tout ou une partie du capital constitué sur un ou plusieurs supports vers un ou plusieurs autres supports disponibles dans le contrat).

>> Je reçois une information sur les contrats d'assurance-vie sans frais d'entrée de meilleurtaux Placement

Le nombre et la qualité des unités de compte sont essentiels

Les contrats les moins rentables sont souvent distribués par les réseaux bancaires. Pourquoi ? Parce qu’en plus de servir des rendements moyens, ils sont chargés en frais, et manquent de souplesse. De plus, la plupart des anciennes formules sont assez limitées dans leur utilisation entre les frais d’arbitrages payants, le peu d'unités de compte disponibles, les modes de gestion limités...

Et surtout, il suffit de regarder le rendement des fonds en euros de ces contrats bancaires pour se rendre compte que nombre d’entre eux affichent des rendements médiocres en plus d'être chargés en frais.

À l’inverse, les meilleurs contrats récompensés par la presse spécialisée pèsent peu en termes d'encours, même si chez certains assureurs, l'encours des contrats Internet commence à devenir significatif. Il faut dire que ces contrats ne manquent pas d'atouts : une tarification compétitive (absence de frais d'entrée, à la sortie, sur versements, arbitrages gratuits..), architecture ouverte (la possibilité d'investir sur un maximum de supports variés de sociétés de gestion indépendantes), fonds en euros performants, etc. Pas de doute, les contrats Internet sont de bien meilleure qualité que les contrats distribués dans les réseaux bancaires classiques.

>> Je reçois une information sur les contrats d'assurance-vie sans frais d'entrée de meilleurtaux Placement

Les meilleurs assureurs pour les meilleurs contrats

La plupart des palmarès de contrat d’assurance-vie disponibles dans la Presse séparent les contrats selon différents profils : Monosupport, Multisupports prudents, Multisupports grand public, Multisupports initiés, etc.

Bien sûr, chaque profil d’épargnant est différent mais selon nous, idéalement, le meilleur contrat d’assurance-vie doit s’adapter à chaque profil, surtout qu’au cours de votre vie d’épargnant, votre profil peut être amené à changer. Si vous ouvrez un nouveau contrat d’assurance-vie à chaque fois que votre profil change, vous allez vite vous retrouver avec 6 ou 7 contrats. Avoir 2 ou 3 contrats d’assurance-vie peut être intéressant pour profiter des forces de chacun. Mais à partir de 4 ou 5 contrats, la gestion devient trop lourde, surtout qu’elle est inutile.

Comment alors choisir le meilleur contrat d’assurance vie, celui qui vous accompagnera toute votre vie ? Quels critères doit-il remplir ?

Un bon contrat doit permettre de dégager une performance solide et sûre lorsqu’on ne veut pas prendre de risques. Bien sûr, vous avez peut-être envie aujourd’hui de prendre des risques mais qui sait si votre profil ne va pas changer bientôt, ou alors que l’actualité économique va vous pousser à vouloir sécuriser au maximum vos avoirs. La performance du fonds euros, c’est-à-dire le rendement du contrat est donc un critère essentiel pour choisir le meilleur contrat d’assurance-vie. Mais ce n’est pas le seul. A l’heure où les fonds en euros ne permettent plus de rapporter un rendement net d’inflation satisfaisant, la qualité des autres supports disponibles (OPCVM et Immobilier) est aussi un facteur déterminant, tout comme les frais (entrée, gestion, arbitrage) qui peuvent venir plomber la performance.

Voici notre liste de critères qu’un contrat d’assurance-vie doit remplir pour faire partie des meilleurs contrats d’assurance-vie du marché :

• Frais d’entrée et de sortie : 0 euro;

• Frais de gestion max : 0,8%;

• Frais d’arbitrage : 0 euro;

• Accessible à partir de 1000 euros;

• Un fonds en euros dont le rendement 2020 est supérieur à 1,3%*;

• Au moins 300 OPCVM** disponibles, dont 150 au moins ayant 3 étoiles ou plus sur le comparateur de fonds Morningstar

• Plusieurs véhicules de Pierre Papier (SCPI-SCI-OPCI***) pour diversifier et bénéficier des rendements et de la solidité d'un investissement immobilier;

• Possibilité d'investir à 100% en fonds en euros ou, à défaut, d'investir à 100% dans une allocation composée de fonds en euros et de supports de Pierre Papier (SCPI-SCI-SCPI***);

• Option de gestion : Sécurisation des plus-values, limitation des moins-values;

• Gestion en ligne (Arbitrages, versements, retraits);

• Conseiller accessible par téléphone

Au vu de ces critères, seule une dizaine de contrats remplissent les qualités requises pour être le meilleur contrat du marché.

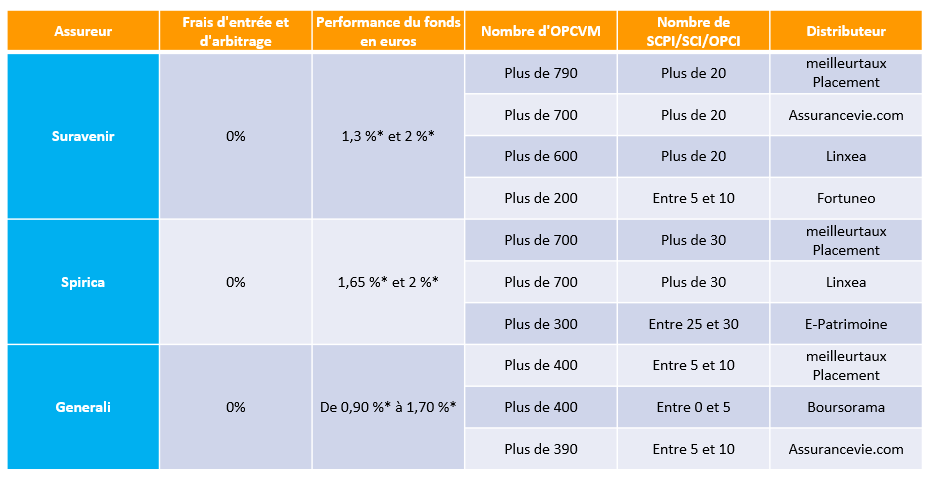

On peut classer ces contrats selon leur assureur, puisque seuls 4 assureurs sortent vraiment du lot dans le marché de l’assurance-vie : Suravenir (Crédit Mutuel), Apicil Epargne, Generali et Spirica (Crédit Agricole). Ces assureurs ont non seulement des performances de bonne facture sur leur actif général (le fonds en euros) mais ils permettent aussi et surtout à des distributeurs de commercialiser le contrat avec zéro frais d’entrée, zéro frais d’arbitrage, et avec un grand nombre de supports disponibles et de qualité.

Voici notre palmarès de contrats selon les assureurs :

>> J'obtiens gratuitement une information détaillée sur les contrats de Suravenir

>> J'obtiens gratuitement une information détaillée sur les contrats de Spirica

>> J'obtiens gratuitement une information détaillée sur les contrats de Generali

Communication non contractuelle à caractère publicitaire

*Taux de revalorisation pour 2020 nets de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs. Pour les fonds suivants, chaque versement doit comporter un minimum en Unités de Compte, lesquelles présentent un risque de perte en capital et sont soumises aux fluctuations des marchés à la hausse comme à la baisse : 50 % pour Suravenir Opportunités, Euro Allocation Long Terme 2 (plafonné à 25 000 €), 30 % pour Netissima, Eurossima et Suravenir Rendement; et 25 % pour Euro Général, Fonds Euro Nouvelle Génération Spirica et NeoGarantie 2 de Spirica.

** Les investissements en unités de compte présentent un risque de perte en capital, doivent s’envisager dans une optique long terme et porter sur une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces unités de compte, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

*** Les parts de SCPI sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

- Vues1030