Comment optimiser les flux en Private Equity ?

Vie d’un fonds de Private Equity & cash flows

Rappelons quelques grands principes : un fonds d’investissement (ou general partner) accompagne la croissance d’entreprises suivant une stratégie et un calendrier déterminés.

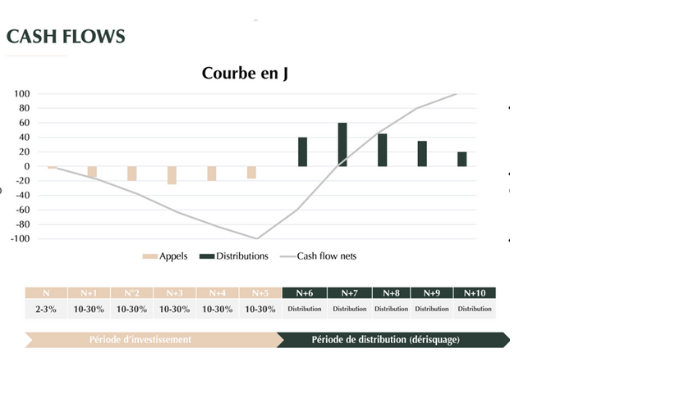

Tout d’abord, le fonds lève des capitaux auprès d’investisseurs institutionnels et/ou privés (les limited partners) sous la forme d’engagements de souscription. Lorsque cette levée est terminée, démarre la période d’investissement, d’une durée moyenne de cinq ans. Le fonds exécute sa stratégie : il appelle les capitaux progressivement auprès des investisseurs qui se sont engagés à souscrire et les investit dans les entreprises sélectionnées.

Il est important de noter que le fonds n’appelle que les capitaux dont il a besoin à l’instant t. Ainsi, par exemple, sur 100 000 € d’engagement de souscription, 15 000 € peuvent être appelés et investis en année 1, 25 000 € en année 2, 30 000 € en année 3 puis 15 000 en années 4 et 5.

Lorsque le développement souhaité des entreprises est atteint, le fonds cède ses investissements avec un objectif de création de valeur matérialisé par une plus-value. Le capital appelé est alors rendu aux investisseurs bonifiés d’une grande partie de cette plus-value (une partie rémunérant le fonds sous la forme de commission de surperformance ou carried interest) : c’est la période de distribution.

L’illustration graphique ne constitue pas un indicateur fiable quant aux performances futures de vos investissements. Elle a seulement pour but d’illustrer les mécanismes de votre investissement sur la durée de placement. L’évolution de la valeur de votre investissement pourra s’écarter de ce qui est affiché, à la hausse comme à la baisse. En conclusion, le montant de l’engagement de l’investisseur est appelé, immobilisé et rendu progressivement. La somme des appels et des distributions, année par année, définit la courbe de trésorerie ou cash flows nets de l’investisseur dont l’aspect évoque un « J ».

Se pose alors la question de nombreux investisseurs dans une période de taux forts : que faire des montants non appelés et comment optimiser les distributions ?

Optimisation des cash flows

Plusieurs solutions existent pour rémunérer les montants engagés non appelés. Il convient de distinguer deux situations :

- Première situation, l’investisseur ne s’engage que sur un seul fonds de Private Equity et souhaite optimiser ses flux avec des solutions plus liquides. Il convient alors de sélectionner des solutions court terme (épargne bancaire, OPC monétaire, fonds euros) ou dont les maturités connues coïncident avec les appels de fonds (obligations, produits structurés…).

Exemple : Les montants destinés aux appels des années 2, 3 et 4 sont placés sur des comptes à terme aux échéances 12, 24 et 36 mois, tandis que le montant destiné à un appel en année 5 est placé sur un produit structuré à capital garanti dont l’échéance est à 4 ans. - Deuxième situation, l’investisseur dispose d’un montant permettant d’investir sur plusieurs fonds et de réaliser une allocation non cotée diversifiée. L’objectif devient alors l’aplatissement de la courbe en « J » par l’utilisation de solutions générant un rendement immédiat (dette privée) ou encore de solutions appelant rapidement les montants engagés et pouvant être distribués rapidement (stratégies de secondaire).Ce type d’allocation peut être réalisé par un fonds de fonds dont le bénéfice sera une grande diversification « clef en main ».

Enfin, les distributions doivent être appréhendées selon un besoin de revenus ou de capitalisation. Si la stratégie d’investissement de l’investisseur a pour objectif la création de revenus, les distributions seront intégrées au cash yield de l’allocation globale, et serviront à répondre au besoin de financement du train de vie. Si au contraire l’objectif est la capitalisation, l’axe d’optimisation consistera de s’engager à investir auprès de nouveaux fonds dont les appels coïncideront avec les distributions des anciens.

Directeur de l'offre

- Vues149