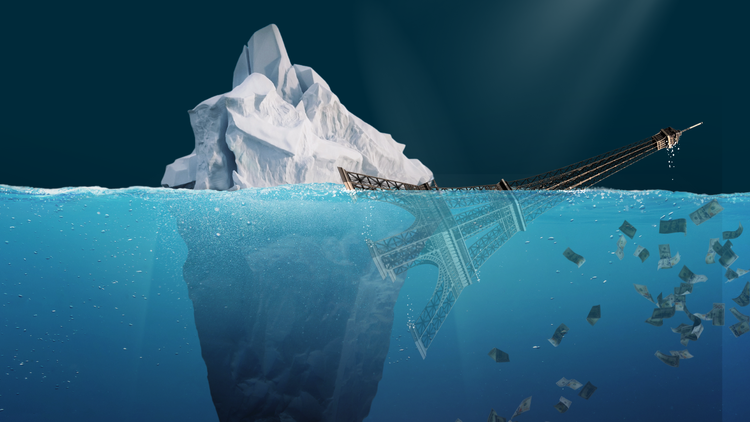

La France coule-t-elle ? Risques financiers et politiques : on fait le point

La crise politique menace-t-elle de plonger la France dans une crise financière ?

L’incertitude politique actuelle en France, marquée par la montée du risque d’une motion de censure et d’un budget non adopté pour 2025, inquiète les marchés financiers. Les taux d’intérêt français ont atteint des sommets inédits depuis 2012, dépassant ceux du Portugal et de l’Espagne, un signe de méfiance croissante des investisseurs. La volatilité des obligations d’État françaises reflète un contexte où le déficit budgétaire risque de se creuser, alimentant une inquiétude renforcée par des conditions de liquidité tendues en fin d’année.

La France paye désormais un prix plus élevé pour sa dette.

Depuis la dissolution de l’Assemblée nationale en juin, le "spread" entre la dette française et allemande, indicateur clé de la prime de risque, a bondi à 90 points de base, un niveau record. Pourtant, une baisse des taux sans risque a limité les effets de cette flambée sur le coût total de financement. La dette émise récemment s’est négociée à des taux autour de 3 %, mais les tensions politiques rendent les conditions de marché incertaines pour les futures émissions.

La crainte d’un défaut de la France est faible mais les signaux sont préoccupants.

Malgré des déficits publics qui inquiètent la Commission européenne et les agences de notation, le risque de défaut reste faible grâce à la capacité de l’État à lever des impôts. Les CDS français, indicateurs du risque de défaut, affichent une probabilité de défaut de seulement 3 % à cinq ans. Cependant, les revenus fiscaux plus faibles que prévu pourraient nécessiter un réajustement des politiques fiscales, sous peine de voir les marchés renforcer leur défiance.

Les agences de notation adoptent une posture prudente mais vigilante.

Standard & Poor’s et Fitch ont récemment abaissé la note de la dette française à « AA- », assortie d’une perspective négative. Bien que la France conserve une note supérieure à celle du Portugal ou de l’Espagne, ses coûts d’emprunt sont plus élevés, un signe de défiance accrue des investisseurs. Les agences, critiquées pour leur rôle aggravant lors de la crise de 2010, se montrent désormais plus mesurées mais surveillent attentivement l’évolution politique et économique.

Lever 300 milliards d’euros en 2025 : un défi monumental.

Avec un programme d’émission record pour 2025, la France devra convaincre des investisseurs de plus en plus hésitants, alors que la BCE réduit ses achats d’obligations. Les obligations françaises, attractives pour certains investisseurs en raison de leur rendement élevé, pourraient également intéresser des fonds spéculatifs misant sur une résolution de la crise politique. Toutefois, la concentration des remboursements en 2026 pourrait accentuer les besoins de financement, compliquant encore la tâche.

Une intervention de la BCE reste hypothétique.

Si la flambée des taux d’intérêt français devenait incontrôlable, la BCE pourrait intervenir pour éviter une fragmentation de la zone euro. Cependant, l’écart de taux franco-allemand, bien qu’élevé, reste encore jugé gérable par Francfort. Une éventuelle attaque spéculative sur la dette française pourrait forcer la banque centrale à activer son outil anti-fragmentation, mais cela nécessiterait une détérioration bien plus marquée de la situation actuelle.

- Vues660