Le marché du REPO est mort - Vive le marché du REPO !

Nous sommes rentrés dans un environnement VICA [1] : Volatilité, Incertitude, Complexité, Ambiguïté.

Né dans le monde militaire, cet acronyme pourrait bien caractériser la dynamique actuelle du marché monétaire européen : complexité croissante, multiplication des interactions, phénomènes inédits, accélération des cycles. Ce que n’auront pas permis 15 années de taux bas, la séquence inflationniste et les hausses des taux des Banques Centrales le précipitent : en substance, le contexte actuel – caractérisé par une dislocation de la liquidité – métamorphose les contours de l’industrie du financement garanti, devenue fragilisée et obsolète.

4,2 trillions d’euros sont en excès dans le système bancaire européen

Les injections de liquidités contre collatéral, qui ont débuté en 2008-09, se sont accentuées massivement à partir de 2015, puis en 2020 et 2021. Elles ont propulsé le marché monétaire dans une ère nouvelle, dont nous commençons à peine à mesurer les contours. Les programmes d’achats d’actifs de la BCE (classique PSPP et urgence pandémique PEPP) sont à l’origine de 5 trillions d’euros de liquidités injectées ; les opérations de refinancement à long terme (TLTROs) le sont pour 2 trillions. On estime que 60% de cette liquidité, soit 4,2 trillions (ICMA Janvier 2023) sont aujourd’hui en excès dans le système bancaire européen. Cet excès se révèle structurel puisque la liquidité se retrouve toujours dans une banque ou dans une autre, mais toujours sur un compte auprès de la Banque Centrale ; c’est un système en vase clos. La liquidité ne peut pas quitter la zone euro.

Premier sujet d’attention, cet excès de liquidité génère par définition une pression sur le collatéral, caractère dual qui incarne précisément les deux nouvelles faces de la monnaie européenne, façonnée par 15 années de crises et de réponses monétaires non conventionnelles [2].

Cette pression sape l’intégrité des conduits du marché, occasionne des dommages « mineurs » (fin de périodes de réserve, fin de trimestres ou d’années chaotiques) puis occasionne des disfonctionnements majeurs : bulles, paniques à répétitions (2019-20-21-22) suivies d’interventions en urgence des Banques Centrales. Dans un contexte de marché dont certains mécanismes élémentaires sont perturbés –

générant des effets d’aubaine (phénomène du tiering, arbitrages autour des TLTROs) – ces liquidités doivent s’investir au mieux « des opportunités existantes » (sic), amplifiant et cristallisant le dérèglement du marché : achats massifs de BTF par exemple, taux du marché REPO tirés anormalement vers le bas, produisant des taux déconnectés du reste du marché monétaire, et accentuant la raréfaction déjà chronique du collatéral [3]. Cette logique de surconsommation de collatéral s’enracine également dans les besoins croissants des banques et des investisseurs finaux, contraints par la réglementation à poster toujours plus de titres (besoins massifs pour le ratio LCR, vagues UMR 1 à 6, ensemble des activités compensées par ailleurs) [4]. Ce phénomène « inflationniste » apparaît d’autant plus puissant que le niveau des émissions de titres souverains en Europe – bien que soutenu et porté par un endettement endémique (+5% en 2023 par rapport à 2022 pour un montant total de 1.200 milliards – Les Echos Dec. 2022) – peine à satisfaire la demande de collatéral [5].

La disponibilité du bilan des banques est devenue une ressource limitée et chère

Deuxième sujet d’attention : dans ce contexte de délitement du marché monétaire, on observe en parallèle un affaissement de l’intermédiation bancaire sur le marché du REPO. Tantôt vu comme un mal nécessaire, indispensable au développement de l’activité des acteurs du Buy-side (compagnies d’assurance, fonds de Pension, fonds monétaires, entreprises non financières etc.) tantôt vue comme

« une chasse gardée » bridant ces derniers, l’intermédiation bancaire se montre affaiblie depuis la crise financière de 2008-09 et pour cause. Les banques ont réduit la partie de bilan affectée aux opérations de pension, car le coût réglementaire de ces opérations a fortement augmenté (aujourd’hui de 40 à 45 bps facturés à la clientèle pour compenser le coût d’une opération en Europe – ICMA). En l’état, la

disponibilité du bilan des banques est devenue une ressource limitée, chère, qu’il est difficile d’augmenter rapidement, notamment en période de tension. Le « tsunami » réglementaire qui s’est abattu sur les banques ces 15 dernières années – contraignant fortement la gestion du bilan – aura rendu l’intermédiation bancaire factuellement obsolète. Perçue aujourd’hui comme un point de congestion majeur, cette offre d’intermédiation est devenue discriminante par son prix et laisse place à un marché en jachère.

2015-2022

Le marché du REPO a augmenté de 71% en volume

Ainsi, l’excès de liquidité, la raréfaction du collatéral, associés à l’affaissement de l’intermédiation bancaire auraient eu raison du marché du financement sécurisé et du REPO, du moins dans sa forme actuelle. Non pas que les flux soient en berne, bien au contraire ; ils sont littéralement dopés par la politique monétaire non conventionnelle : +71% en volume de 2015 à 2022. Non, ce sont bien les jours du cadre normatif du marché qui sont comptés ; un cadre incapable de répondre à la demande protéiforme des participants, née de 15 années de crise et de prolifération réglementaire. Mais il y a peut-être pire, ou plus exactement, les conditions propices à une rupture s’accumulent. Dans un courrier adressé à la BCE le 25 Octobre 2022, l’ICMA s’est alarmée que cet environnement délétère menaçait la transmission de la politique monétaire ; on touche ici à l’essentiel [6].

Qu’émerge-t-il de ce clair-obscur ? [7]

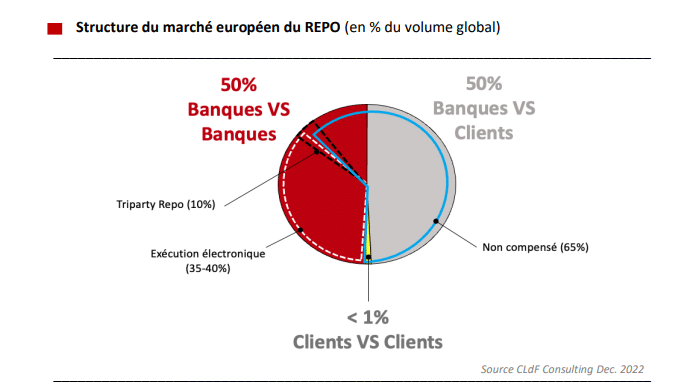

L’analyse de la distribution du marché du REPO en Europe répond en partie à cette question : fort d’un encours de 9,6 trillions, le marché est constitué pour moitié d’un premier segment interbancaire (D2D ou Dealers to Dealers) compensé à 60%, très largement électronique, parfaitement STP, reposant majoritairement sur des flux « vanilles », marginalement triparty [8]. L’autre moitié du marché est constituée des flux intermédiés « banque-client » ou D2C (Dealers to Clients) : marché non compensé, non électronique, non triparty, faiblement STP et peu transparent ; autrement dit le réseau secondaire du REPO, qui en l’état, ne peut plus servir les intérêts des participants, et par effet de porosité, menace l’équilibre général [9].

Les banques glissent lentement du statut de contrepartie vers celui de garant

Ainsi arrivée à un point d’inflexion précédant un changement majeur, on observe que l’intermédiation bancaire « se laisse l’opportunité de changer de visage » : les banques glissent lentement du statut de contrepartie (principal) vers celui de garant (agent). Le segment « Dealers to Clients » cherche à évoluer vers un modèle « Clients to Clients » : exit l’activité de « matchedbook » [10a], exit l’impact bilanciel [10b], la banque se limiterait désormais à garantir le risque crédit de ses clients, en leur donnant la possibilité de traiter ensemble en direct, de pair à pair. Contre quelques points de base (de 5 à 8 bps), la banque propose sa garantie et s’engage en cas de défaut de l’un des participants, à soutenir le processus opérationnel (i.e. la liquidation du collatéral déposé en garantie) conduisant à la bonne fin des opérations.

Ce modèle peut se superposer avec le principe de la compensation (clearing), nonobstant l’inconvénient de ne résoudre que partiellement l’équation, cette solution ne substituant finalement qu’un intermédiaire-contrepartie par un autre (la chambre de compensation versus la banque). Malgré l’avantage du netting et celui de la faible consommation de RWA (actifs pondérés par le risque) – qui se traduisent néanmoins par des volumes en hausse aux Etats-Unis [11] – cette formule compensée peine à convaincre en Europe, restant chère et complexe à mettre en œuvre. En la matière, on relève l’offre de Sponsored Clearing de la FICC aux Etats-Unis et celles proposées par Eurex ou LCH en Europe [12].

Plus structurant et prometteur, ce même modèle de garantie bancaire fonctionne surtout sans chambre de compensation : il permet au marché de s’alimenter d’un nombre beaucoup plus large et divers de contreparties, tout en redonnant aux banques leur rôle originel et central de « preneur de risque » sans être contrepartie, avec un vrai business case à la clef. On parle ici de REPO garanti et indemnisé [13] porté par certaines Fintechs et par certains dépositaires. Ici, les dépositaires internationaux ont un avantage comparatif significatif, ayant déjà un nombre important de Buy-side comme clients dans leurs livres : c’est le cas de State-Street par exemple qui vient de lancer sa plateforme de trading Venturi (fin 2022). Sont notamment visées ici les transactions entre les Fonds Monétaires (MMF) longs de cash et les Fonds d’Investissements type Hedge Funds structurellement emprunteurs de liquidités.

Le modèle est réplicable comme un assemblage de blocs unitaires

Le mouvement vient de s’amorcer, certes, mais gageons que son expansion sera rapide : d’abord, parce que le modèle est réplicable comme un assemblage de blocs unitaires [14] ; ainsi des acteurs très variés pourront s’emparer facilement du sujet : plateformes de trading, agents triparty ou même création de partenariats ad hoc (Fintech, CSD/ICSD, Exchange). Autre élément permettant une montée rapide en régime, plusieurs « options » réglementaires peuvent être choisies selon les services proposés, la localisation et l’architecture mise en place : la plateforme peut être réglementée ou pas, et si elle l’est, différents modèles sont possibles : marché réglementé (MR) géré par une entreprise de marché ; système multilatéral de négociation (SMN) ou système organisé de négociation (SON) qui peuvent être tous les deux exploités par une entreprise de marché ou un prestataire de service d’investissement. Rappelons cependant que le coût d’une licence n’est pas neutre et que les acteurs déjà réglementés auront une longueur d’avance dans la prise de parts de marché. En France, les gestionnaires de plateformes de négociation et de trading sont supervisés conjointement par l’ACPR et l’AMF.

La signature d’un seul contrat multilatéral versus la signature de multiples contrats bilatéraux

Pour les acteurs du Buy-side, le choix d’un processus transactionnel évolue toujours entre le coût de la transaction et l’exposition crédit à la contrepartie ; il n’y a pas de Saint Graal en la matière. Néanmoins, les avantages du REPO garanti et indemnisé sont nombreux : outre une économie très substantielle de coûts pour l’utilisateur [15], le business case s’appuie sur la transparence des prix, la facilité d’onboarding [16], l’exécution STP, la connexion naturelle vers les technologies DLT, les actifs tokenisés et durables. La partie contractuelle facilite également l’accessibilité, avec une version All-to-All [17] du contrat GMRA [18] permettant la signature d’un seul contrat multilatéral versus la signature de multiples contrats bilatéraux. Dans cet esprit, le Conseil de Sécurité Financière (FSB) a lui-même encouragé récemment la participation d’entreprises non bancaires à la fourniture de service d’exécution électronique All-toAll – comme susmentionné – pour favoriser l’accès au marché des investisseurs finaux.

Autant l’uberisation et eBay ont créé une valeur considérable pour les clients finaux, autant le REPO garanti et indemnisé Peerto-Peer (client-client) offre une proposition de valeur similaire, duplicable et décentralisée au profit des acteurs du Buyside dans la sphère REPO.

Pour les banques, ce n’est pas tant un mouvement de « désintermédiation subi », qu’un repositionnement tactique du modèle d’intermédiation

Force est de constater que l’on ne parle pas ici d’une simple évolution technique, mais bien de la refondation idiosyncratique du marché du REPO, un pas décisif vers un changement de gravitation. Les acteurs du Buy-side, qui jusqu’alors faisaient face aux banques, feront davantage à l’avenir face aux chambres de compensation, et traiteront de plus en plus entre eux, de pair à pair, chacun y trouvant un avantage, intermédiaires bancaires compris. Pour ces derniers, ce n’est pas tant un mouvement de « désintermédiation » subi, qu’un repositionnement tactique du modèle d’intermédiation. À la clef, tout un écosystème technique et un trading flow à revisiter le long de la chaîne de valeur (plateformes de trading électronique, applications de gestion et d’optimisation du collatéral, fournisseurs de données pré/post transactions etc.) ; mais pas que.

Le REPO garanti et indemnisé porte conceptuellement en germe la « normalisation crédit » de certains acteurs du Buy-side, prémisses de leur interaction future avec la politique monétaire de la Banque Centrale, comme c’est déjà le cas aux Etats-Unis. Un sujet hautement stratégique et encore tabou en Europe, mais qui aura le mérite d’alimenter l’avancée de la Banque Centrale dans son processus de mue macro-économique (intervention sur l’économie, fléchage des investissements) et micro-économique (favoriser l’innovation et la modernisation des entreprises).

Une promesse de liquidité et de stabilité retrouvée

Avec toute la prudence qui s’impose, la BCE et la réglementation devraient supporter ce type de solutions qui proposent un nouvel ancrage systémique du marché. Dernière illustration dans ce sens : l’un des objectifs de la politique monétaire est de maintenir les taux des obligations souveraines à un niveau qui préserve la solvabilité des États. Dans le cadre de la normalisation de sa politique monétaire (QExit), le challenge de la BCE sera de piloter – sans impacts majeurs sur les taux – la réduction de son bilan [19]. Ce mouvement devra être synchronisé avec un accroissement – vraisemblablement plus que proportionnel – de la masse des titres à nouveau présents dans le marché (nouvelles émissions) et donc présents sur les comptes des clients chez les dépositaires et chambres de compensation.

Le REPO garanti et indemnisé est en devenir, un des rouages de ce transfert stratégique, donc une promesse tangible de liquidité et de stabilité retrouvée pour le marché.

- Vues251