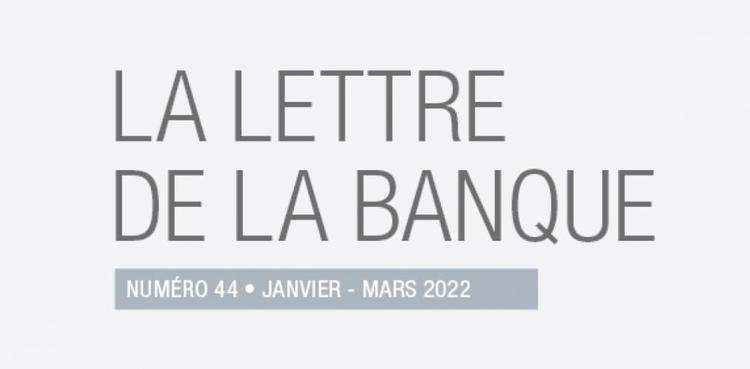

PRIX DE L’IMMOBILIER, UNE HAUSSE SANS FIN ?

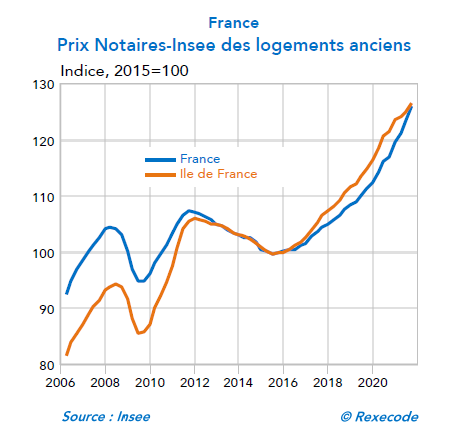

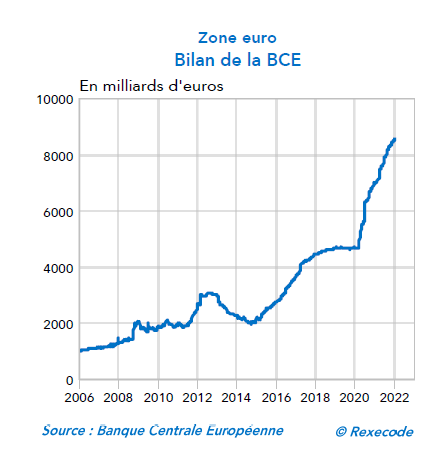

Le bilan de la BCE a grimpé de plus de 3.000 milliards d’euros depuis le début de la crise du Covid, en passant de 5.000 à plus de 8.000 milliards d’euros. Il s’agit littéralement d’argent créé ex nihilo, par un jeu d’écriture, afin de souscrire les emprunts émis par les États faisant face aux gigantesques déficits provoqués par la pandémie. Il y avait déjà eu ce qu’on appelle « la planche à billets » auparavant, lors de la crise des subprimes de 2008, puis à l’occasion de la crise de la dette grecque en 2011, mais la période actuelle les dépasse de loin. Le total du bilan de la BCE équivaut à 81% du PIB de l’Eurozone, contre 37% pour la Fed, 41% pour la Banque d'Angleterre. Seule la Banque du Japon fait plus (134%), mais la dette est détenue en totalité en interne, ce qui change la donne. La hausse vertigineuse à laquelle nous assistons n’est pas près de s’arrêter étant donné que les déficits budgétaires en France et dans les pays d’Europe du Sud restent élevés et se résorbent lentement.

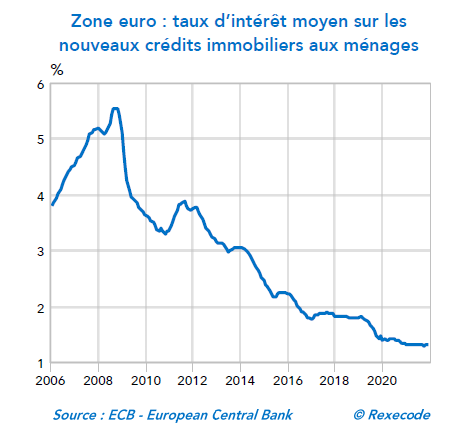

Il est très probable que la politique monétaire de la zone euro demeure expansionniste dans les années à venir, et ce pour plusieurs raisons :

- il faut assurer la soutenabilité des dettes publiques, un relèvement des taux étranglerait plusieurs pays et les pousserait au défaut ;

- il faut permettre le financement de la transition énergétique, très coûteuse, et d’ailleurs plusieurs pays, dont la France, commencent à émettre des « obligations vertes » à cet effet ;

- l’actuelle poussée d’inflation est considérée par la BCE comme transitoire, et n’appelle donc pas de changement d’orientation.

Ces taux bas qui, avec le retour de l’inflation, amènent des taux d’intérêt réels négatifs, vont provoquer une hausse des prix de l’immobilier, des actions, des cryptomonnaies et des actifs réels en général (or, œuvres d’art, voitures de collection). En effet ces actifs ne peuvent pas être « imprimés », on ne produit plus de tableaux de Picasso ou de Ferrari Daytona, et l’or ou l’immobilier s’accroissent très peu d’année en année, ils constituent donc des refuges pour préserver un pouvoir d’achat sur la durée. Les actions et le Bitcoin sont volatiles et en dissuadent beaucoup, le marché de l’art est complexe, c’est donc l’immobilier qui s’impose comme le placement de choix pour la plupart des épargnants et pour de nombreux investisseurs.

Tendanciellement les prix des logements vont en conséquence continuer de progresser, et hormis pour ceux qui possèdent déjà un patrimoine important, ce n’est pas une bonne nouvelle, pour plusieurs raisons :

- cela rend difficile l’accès au logement pour les jeunes et les classes moyennes ;

- les inégalités de patrimoine vont s’accroitre, générant un sentiment d’injustice et des protestations ;

- une telle hausse fait courir le risque d’une crise financière si les prix de l’immobilier dévissent un jour.

L’immobilier commercial n’y échappera pas non plus : ainsi le 1er janvier 2022, les propriétaires bailleurs et occupants de surfaces de plus de 1.000 mètres carrés seront contraints de réduire leurs consommations d'énergie sur la base de celles de 2010 de -40% en 2030 (soit dans 8 ans seulement), au prétexte que le bâtiment représente 25% des émissions de gaz à effet de serre en France.

Quelles sont les moyens d’action permettant de freiner ou de stabiliser les prix de l’immobilier ?

- La BCE renonce à sa politique monétaire très expansionniste, mais ce scénario s’avère très peu crédible, le défaut sur des dettes souveraines constituant un risque trop grave ;

- utiliser la réglementation macroprudentielle des banques (hausse des exigences de capital associées au crédit immobilier) afin de restreindre la demande de crédit. L’effet sera limité car l’incitation à investir dans l’immobilier restera forte (l’inflation ne sera pas si transitoire que ça, a reconnu Jerome Powell, le président de la Réserve fédérale américaine) ;

- taxer plus fortement les plus-values immobilières, avec l’idée sous-jacente, toujours très populaire en France, de « faire payer les riches ». La mesure serait néanmoins coûteuse électoralement, et d’une efficacité limitée, la plus-value restante demeurant de toute façon une meilleure option que de laisser dormir son argent.

Sources :

Rexecode

Le bilan de la BCE : https://twitter.com/Schuldensuehner/status/1463155482659540996

« Techniquement, les interdictions de louer les passoires énergétiques pourraient faire sortir 3 millions de logements du parc locatif, dont 700.000 rien qu’en 2025 ! » selon Jean-Marc Torrollion, le président de la FNAIM

Le 1er janvier 2022, les propriétaires bailleurs et occupants de surfaces de plus de 1.000 mètres carrés seront contraints de réduire leurs consommations d'énergie sur la base de celles de 2010 de -40% en 2030 (soit dans 8 ans seulement), -50% en 2040 et -60% en 2019

- Vues1083